Sự phát triển vượt bậc của công nghệ thông tin cũng như Internet đang ngày càng tạo ra nhiều tiện ích, giúp đơn giản hóa cuộc sống của con người. Trong đó, nhiều công ty công nghệ cập nhật xu hướng fintech, ứng dụng những phần mềm công nghệ tài chính vào ngành ngân hàng đã giúp việc thực hiện các giao dịch về tiền tệ của khách hàng trở nên rất thuận tiện.

>> Xem thêm: Điều cần biết về Fintech – giá trị tạo ra cho doanh nghiệp?

Trải qua một năm 2020 với nhiều biến động, năm 2021 sẽ chứng kiến nhiều thay đổi hoặc gián đoạn trong lĩnh vực ngân hàng và Fintech. Bài viết sẽ tập trung làm rõ 5 xu hướng Fintech nổi bật trong năm 2021.

1. Sự cạnh tranh trong việc tham gia chuỗi giá trị của các doanh nghiệp nhỏ

Năm 2020 chứng kiến ba sự phát triển quan trọng trong cuộc chiến giành mối quan hệ với các doanh nghiệp vừa và nhỏ:

Thứ nhất, chương trình bảo vệ tiền lương PPP (Paycheck Protection Plan) có vai trò rất quan trọng bởi vì nó cho phép nhiều ngân hàng vừa và nhỏ cũng như những liên hiệp tín dụng cho vay những công ty nhỏ – những công ty có tài khoản ở các ngân hàng lớn nhưng đã bị bỏ qua hoặc không thể vay tiếp.

Thứ hai, Amazon cuối cùng đã mở cửa cho các bên thứ ba trực tiếp cho những nhà bán hàng trên nền tảng này vay tiền, thể hiện qua sự hợp tác với Goldman Sachs. Đây là một bước tiến quan trọng bởi vì Amazon đã giải ngân 1 tỷ USD tiền mặt ứng trước cho những nhà bán hàng của mình vài năm trước.

Thứ ba, Stripe đã đưa ra thông báo rằng kho bạc Stripe sẽ cho phép những nền tảng như Shopify cung cấp cho người bán quyền truy cập vào các sản phẩm tài chính. Các nền tảng có thể cung cấp cho người sử dụng những tài khoản sinh lãi đủ đáp ứng điều kiện của bảo hiểm FDIC và cho phép người dùng có quyền truy cập vào số tiền kiếm được thông qua Stripe, sau đó họ có thể : Chi tiêu trực tiếp từ số dư tài khoản bằng một thẻ chuyên dụng; Chuyển tiền thông qua ACH hoặc chuyển khoản ngân hàng hoặc thanh toán hóa đơn.

Điều đầu tiên đóng vai trò quan trọng với nhiều tổ chức tài chính quy mô vừa bởi nó cho phép họ tiếp cận tới một nhóm khách hàng tiềm năng mới. Tuy nhiên, đối với nhóm các doanh nghiệp nhỏ, là nhà bán hàng trên Amazon hay khách hàng của Stripe, sự tiếp cận trực tiếp này không mang lại tác dụng.

Khả năng của Amazon và Stripe trong việc tích hợp các dịch vụ ngân hàng ( tài khoản tiền gửi và các khoản vay) vào những dịch vụ sẵn có của họ mang lại cho những doanh nghiệp cũng như đối tác của họ một lợi thế lớn. Những doanh nghiệp hay đối tác này có quyền truy cập liên tục vào dữ liệu về nhà bán hàng cũng như không phải trả chi phí cho việc mua lại những sản phẩm đó.

Theo quan điểm về chuỗi giá trị của doanh nghiệp nhỏ, Amazon, Stripe hay thậm chí Square tham gia vào điểm bán hàng hoặc hoạt động thanh toán nằm ở giữa chuỗi giá trị. Những hoạt động từ lúc bắt đầu chuỗi giá trị như sự sản xuất, quản lý hàng tổn kho, trả lương,… và sau khi thanh toán trong chuỗi giá trị như lập hóa đơn, khoản phải thu,… thường không có sự tham gia của Amazon, Stripe và Square.

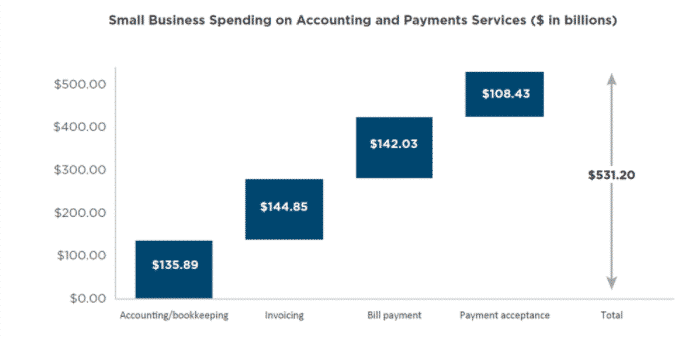

Ngoài ra, theo một nghiên cứu về các doanh nghiệp nhỏ của Cornerstone Advisors, các doanh nghiệp nhỏ trung bình chấp nhận 11 hình thức thanh toán – hầu hết đều không do Stripe hay Square cung cấp. Nghiên cứu này cũng cho thấy các doanh nghiệp nhỏ chi tiêu hơn 500 tỷ USD cho dịch vụ kế toán, làm sổ sách, lập hóa đơn, thanh toán hóa đơn và chấp nhận thanh toán từ các bên thứ ba.

Các doanh nghiệp nhỏ chi hơn 500 tỷ USD cho các dịch vụ kế toán và thanh toán

Các doanh nghiệp nhỏ chi hơn 500 tỷ USD cho các dịch vụ kế toán và thanh toán

Nhiều doanh nhiệp nhỏ đã quan tâm đến việc nhận các dịch vụ kế toán và thanh toán từ ngân hàng cũng như những doanh nhiệp không sử dụng dịch vụ từ các bên thứ ba mà thay vào đó chịu chi phí nội bộ cho bộ phận kế toán và thanh toán của họ.

Để cạnh tranh với Amazon, Stripe và Square, các tổ chức tài chính cần tham gia vào chuỗi giá trị của các doanh nghiệp nhỏ. Hai công ty Fintech cung cấp phương pháp cho điều này như sau: Autobooks cung cấp dịch vụ chìa khóa trao tay cho các tổ chức tài chính để gắn nhãn trắng cho các hệ thống kế toán, lập hóa đơn, thanh toán hóa đơn và chấp nhận thanh toán của các doanh nghiệp nhỏ. Nav hợp tác với điểm bán lẻ POS ( như Fiserv’s Clover) và các hệ thống kế toán cho phép các đối tác của mình xác định cơ hội cho vay cũng như truy cập vào dữ liệu của các doanh nghiệp để đưa ra các quyết định cho vay.

2. Áp dụng Fintech trong việc trả lương đang dần nhận được sự chú ý

Đến nay, sự cạnh tranh trong việc thu hút các khoản tiền của khách hàng tập trung ở các khoản thanh toán – dưới dạng tài khoản chi tiêu ( ví dụ: challenger banks) hoặc tự thanh toán ( ví dụ: P2P, thanh toán di động). Sự cạnh tranh này cũng thức đẩy sự gia tăng của chuỗi giá trị về việc trả tiền lương.

WhiteSight xác định 4 tính năng mà Fintechs áp dụng trong việc trả lương như sau:

Đầu tiên, lương theo nhu cầu: Fintechs có thể hợp tác với các tập đoàn, các nhà cung cấp dịch vụ nhân sự và hệ thống trả lương để cho phép việc tiếp cận một cách linh hoạt tới mức lương kiếm được.

Thứ hai, tạm ứng tiền lương: Fintechs cung cấp tín dụng ngắn hạn cho nhân viên dựa trên mức lương của họ, từ đó tránh được việc cho vay với mức lãi suất “ cắt cổ” từ các công ty cho vay ngắn hạn, vay “ nóng”.

Thứ ba, trả lương sớm: Các ngân hàng công nghệ mới hay ngân hàng thách thức (Challenger Banks) thường cung cấp dịch vụ trả lương sớm khi cho phép chủ tài khoản nhận được tiền lương trước hai ngày kể từ ngày lĩnh lương theo quy định.

Cuối cùng là bảng lương tiền điện tử: Đây là tính năng mới nhất, cho phép các công ty thanh toán tiền lương thông qua nhiều loại tiền điện tử.

Ứng dụng Fintech trong trả lương ngày càng được quan tâm

Những người ủng hộ xu hướng fintech trả lương thường đề cập về các dịch vụ này từ khía cạnh sức khỏe tài chính. Nhưng, tương tự như sự canh tranh trong việc tham gia chuỗi giá chị của các doanh nghiệp nhỏ, fintech trả lương thực sự là một cuộc chiến để nâng cao chuỗi giá trị tiền gửi và thanh toán.

Các công ty fintech trả lương cung cấp cho ngân hàng và Fintechs khả năng chuyển hướng các khoản thanh toán ra khỏi tài khoản vãng lai ( ví dụ như chuyên tiền gửi) và cung cấp các dịch vụ thanh toán, cho vay.

Những nhà cung cấp dịch vụ trả lương lớn như ADP đã gặp khó khăn trong nhiều năm để mở rộng mối quan hệ với người tiêu dùng nhận tiền lương từ họ. Nhiều công ty Big Tech vẫn chưa có được một nhà cung cấp dịch vụ trả lương.

Nhiều mong đợi cho việc fintech trả lương sẽ nhận được nhiều sự chú ý hơn trong năm 2021 – mặc dù sẽ có rất nhiều cuộc thảo luận tập trung vào sức khỏe tài chính. Anish Acharya, Seema Amble vàn Rex Salisbury đã đề cập trong một bài viết của họ về việc cam kết trong API trả lương, bao gồm: Xác minh thu nhập và việc làm; Chuyển đổi tiền gửi trực tiếp; Cho vay đi kèm với bảng lương; Tiếp cận nhân sự và bảng lương B2B.

Công nghệ trả lương sẽ là một cuộc cạnh tranh mới trong năm 2021.

3. Sức khỏe tài chính nhận được nhiều sự chú ý

Mỗi năm, những người ủng hộ sức khỏe tài chính thường thúc đẩy ngành công nghiệp tập trung vào sức khỏe tài chính của người tiêu dùng. Năm 2021, sức khỏe tài chính sẽ được sẽ được chú trọng theo những lý do được đề cập tiếp đây.

Thứ nhất, các công ty theo xu hướng Fintech đang ngày càng quan tâm đến sức khỏe tài chính của khách hàng. Những nhà chức tránh đương nhiệm không thực sự chú ý đến vấn đề này, tuy nhiên, chính quyền sắp tới ở Nhà Trắng, để thể hiện sự quan tâm đến xã hội cũng như sự đóng góp – tới nhiều người có thu nhập thấp, sẽ ưu tiên quan tâm đến vấn đề sức khỏe tài chính nhiều hơn.

Thứ hai, những chỉ số về sức khỏe tài chính đanng được làm rõ hơn. Chủ đề về sức khỏe tài chính thường bị chi phối bởi những cuộc thảo luận về hiểu biết tài chính – tuy nhiên hầu như không có tác dụng. Định lượng sức khỏe tài chính vẫn đang là một thách thức bởi vì phương pháp tự báo cáo thường không đáng tin cậy. Tuy nhiên, một số công ty – như Financial Health Network và MX – đang phát triển chỉ số sức khỏe tài chính theo mô hình chuẩn mạnh (Robust) dựa trên dữ liệu tài khoản thực tế.

Thứ ba, sức khỏe tài chính sẽ được điểu chỉnh bởi những biện pháp quản lý mới, để yêu cầu các ngân hàng giám sát và cải thiện mức độ sức khỏe tài chính của khách hàng. Gần đây, Todd Baker và Corey Stone đề xuất một số ý tưởng. Điều đầu tiên trong các đề xuất của họ là yêu cầu những nhà cung cấp đưa ra các dữ liệu cho những nhà quản lý. Từ đó, nhà quản lý có thể sử dụng dữ liệu để phân tích và đo lường sự thay đổi trong sức khỏe tài chính của khách hàng.

Nhiều nền tảng sức khỏe tài chính được xây dựng từ các dữ liệu minh bạch và chính xác hơn

Nhiều nền tảng sức khỏe tài chính được xây dựng từ các dữ liệu minh bạch và chính xác hơn

Sự kết hợp của những điều trên sẽ thúc đẩy sự đổi mới trong cộng đồng Fintech để xây dựng những nền tảng sức khỏe tài chính.

4. Sự nổi lên của nền tảng “ Fintech – as – a – service”

Hiện nay tồn tại sự thiếu cân bằng cung và cầu trên thị trường. Có rất nhiều Fintech muốn hợp tác với các ngân hàng, nhưng rất ít ngân hàng được trang bị để hợp tác với Fintechs.

Điều này dẫn đến sự cần thiết của nền tảng tích hợp “Fintech – as – a – service”. Đây không phải thuật ngữ mới, nó thường được một công ty fintech đề cập về cách họ có thể sử dụng API để tích hợp dịch vụ của mình vào các fintech đương nhiệm hoặc các fintech khác.

Tuy nhiên, nó không phải nền tảng “Fintech – as – a – service”. Thay vào đó, nó liên quan đến “Banking – as – a – service”. “Banking – as – a – service” đã trở thành một thuật ngữ (và dịch vụ) phổ biến và đề cập đến việc cho phép một công ty – thường là một nền tảng, để tích hợp các dịch vụ ngân hàng vào dịch vụ của họ.

Ngày càng có nhiều ngân hàng tích hợp các dịch vụ của Fintech

Ngày càng có nhiều ngân hàng tích hợp các dịch vụ của Fintech

Bên cạnh đó, hàng trăm ngân hàng và công đoàn tín dụng quy mô vừa muốn hợp tác theo xu hướng fintech thì sao? Vấn đề khó khăn là sự có hạn trong nguồn lực để phát triển quan hệ đối tác. Việc tích hợp phần cốt lõi là một công việc phức tạp và cần nhiều thời gian để phát triển các phương pháp tiếp cận khác.

Các công ty như Moov, Unit và Synctera sẽ cho phép các ngân hàng cung cấp nhiều loại dịch vụ, ví dụ như quá trình xử lý ACH, quá trình giao dịch, … cho Fintechs theo cách có hệ thống hơn.

Kết quả là các ngân hàng sẽ nhận thấy dễ dàng hơn và quan trọng hơn là, việc hợp tác với các Fintech sẽ nhanh chóng hơn.

5. Các ngân hàng tăng cường giải pháp thay thế cốt lõi được hỗ trợ bởi Fintech

Rất nhiều CEO ngân hàng và các liên hiệp tín dụng cho rằng hệ thống cốt lõi là rào cản lớn nhất đối với sự đổi mới của họ. Tuy nhiên, hầu như không có bất kỳ kế hoạch nào được lập ra để thay thế lõi của họ vì quá chậm và tốn kém.

Việc tìm kiếm các giải pháp thay thế cho hệ thống cốt lõi không phải mới. Theo như đối tác của Cornerstone Advisord, Quintin Skyes nói rằng: “Có nhiều ngân hàng và liên hiệp tín dụng cởi mở với việc tích hợp các giải pháp tốt nhất theo đuổi chiến lược này. Tôi gọi đó là ‘biến cốt lõi thành cỗ máy bổ sung đáng ca ngợi’. Đó là một cách tiếp cận khả thi cho các tổ chức có khả năng tích hợp và quản lý nhiều nhà cung cấp”.

Mặc dù trong vài năm gần đây, một số Fintechs đã xuất hiện để giúp các tổ chức tài chính thực hiện chiến lược này, những dự kiến năm 2021 sẽ chứng kiến nhu cầu mạnh mẽ với ba loại nhà cung cấp fintech sau đây.

Thứ nhất, các nhà cung cấp lõi tích hợp. Những công ty như Constellation, Sherpa Technologies và Sandbox Banking đã cung cấp các nền tảng lõi tích hợp trong vài năm qua. Nền tảng này cho phép các ngân hàng và liên hiệp tín dụng tích hợp tốt hơn với – nhưng có khả năng di chuyển ra, hệ thống cốt lõi của họ.

Thứ hai, các trung tâm thanh toán. Các Fintechs như Payrailz và Finzly (gần đây đã giành được hai giải xuất sắc nhất tại Finovate) không chỉ cho phép các tổ chức tài chính định tuyến thanh toán một cách thông minh đến cơ chế thanh toán tối ưu, mà còn giúp họ giảm tải các giao dịch khỏi quá trình xử lý cốt lõi.

Thứ ba, các lõi kỹ thuật số. Các công ty như Finxact, Q2 và NYMBUS đã và đang giúp các tổ chức tài chính triển khai ngân hàng kỹ thuật số. Đối với một số tổ chức, đây là những nổ lực yếu kém để tái tạo lại thành công cho những ngân hàng thách thức. Tuy nhiên, những tổ chức có tầm nhìn hơn, nhận ra rằng lõi kỹ thuật số là cách tốt để tạo ra và triển khai các sản phẩm cũng như dịch vụ mới mà sẽ mất nhiều năm hơn nếu họ dùng hệ thống cốt lõi hiện có của mình.

Nhiều ngân hàng cởi mở với các giải pháp hệ thống cốt lõi từ Fintechs

Nhiều ngân hàng cởi mở với các giải pháp hệ thống cốt lõi từ Fintechs

Các giải pháp cốt lõi có thể không mới, những ở một số khía cạnh, chúng giống như hai xu hướng đầu tiên, làm gián đoạn chuỗi giá trị. Tuy nhiên, nhìn chung đây sẽ là định hướng Fintech năm 2021: Sự gián đoạn của chuỗi giá trị.

Innotech Vietnam luôn nỗ lực phát triển cũng như cung cấp cho khách hàng những dịch vụ cũng như giải pháp tốt nhất về Fintech. Những doanh nghiệp lớn như ACB, Tyme Bank, Manulife, Unifimoney,… đã tin tưởng và lựa chọn hợp tác cùng Innotech trong nhiều dự án.

Nếu bạn đang tìm kiếm một giải pháp về Fintech software Outsourcing, hãy liên hệ với Innotech Vietnam để được tư vấn và trợ giúp.

Email: [email protected]