5 xu hướng Digital Banking Transformation dưới đây có thể làm thay đổi mô hình kinh doanh của các ngân hàng truyền thống và đáp ứng nhiều hơn nhu cầu của khách hàng.

Một báo cáo từ Acxiom đề cập đến một số xu hướng chuyển đổi ngân hàng, bao gồm: sự tăng trưởng quan hệ đối tác, tăng cường sử dụng dữ liệu người tiêu dùng, tác động của các công ty fintech, tăng cường cách để xây dựng sự tham gia thông qua tiếp thị và tác động của nền tảng nền kinh tế. Chuyển đổi trong ngân hàng sẽ tiếp tục sau năm 2020, nhưng việc xây dựng các năng lực để có thể tận dụng các xu hướng này, cần phải bắt đầu ngay bây giờ.

1. Quan hệ đối tác là xu hướng tất yếu để tồn tại

Với sự thay đổi trong ngành ngân hàng diễn ra quá nhanh, không có bất kỳ tổ chức nào, ở bất kỳ quy mô nào có thể đi một mình. Giá trị của việc thiết lập quan hệ đối tác chiến lược đúng đắn chưa bao giờ ý nghĩa như thế này. Quan hệ đối tác có thể mở rộng các sản phẩm và nền tảng vào các thị trường mới, đưa các thương hiệu đến các phân khúc khách hàng mới và tạo ra quy mô kinh doanh lớn hơn.

Trong tương lai, ngoài quan hệ đối tác giữa các nhà cung cấp truyền thống với nhau, việc kết hợp với các công ty fintech, các tổ chức công nghệ lớn, cộng đồng và thậm chí là các đơn vị chính phủ sẽ không còn xa lạ. Trong một số trường hợp, các nhà cung cấp giải pháp sẽ hợp tác với nhau để cho phép tích hợp tốt nhất trong các tổ chức ngân hàng, tài chính giúp tạo ra mô hình kinh doanh đạt hiệu quả cao nhất.

VIMO và mPOS sáp nhập tạo ra sản phẩm, dịch vụ tốt hơn cho khách hàng

VIMO và mPOS sáp nhập tạo ra sản phẩm, dịch vụ tốt hơn cho khách hàng

2. Đẩy mạnh sử dụng dữ liệu nâng cao

Với việc sử dụng nguồn dữ liệu nâng cao, cho phép các công ty tài chính, ngân hàng có dữ liệu về hành vi của người sử dụng. Những hiểu biết nâng cao này, khi được kết hợp với các phân tích nâng cao sẽ đưa ra những thông tin tuyệt vời về bức tranh của khách hàng. Từ đó, sử dụng truyền thông để cá nhân hóa với nhu cầu của người tiêu dùng, trên nền tảng mà người tiêu dùng thích. Hoàn thành tốt điều này, có thể tiếp cận và làm tăng thị trường khách hàng tiềm năng của doanh nghiệp.

3. Thời đại của người chơi ngoài cuộc

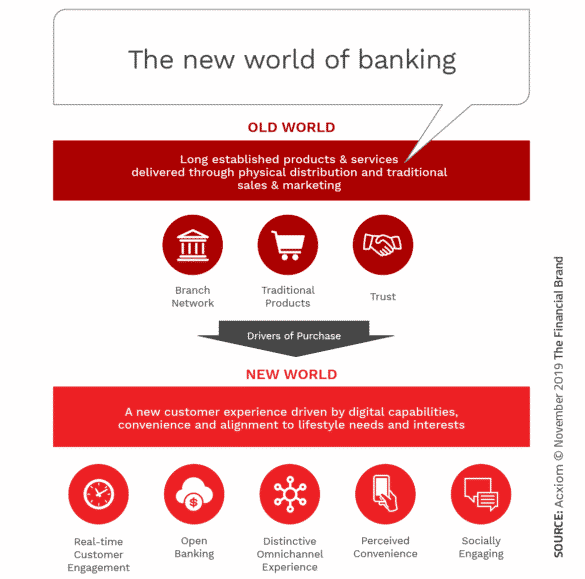

Những tổ chức tài chính, ngân hàng truyền thống có vốn, khách hàng và cơ sở hạ tầng, nhưng họ thường thiếu tốc độ, sự đổi mới và tập trung thực sự vào người tiêu dùng. Trong khi đó, kỳ vọng của khách hàng ngày càng tăng và đòi hỏi nhiều hơn, về tốc độ xử lý, thao tác đơn giản, thiết kế trực quan. Đây là lý do tại sao ngày càng nhiều công ty fintech tham gia vào hệ sinh thái ngân hàng, tài chính. Họ không ngừng cải tiến công nghệ để đáp ứng tốt nhất về trải nghiệm của người dùng.

Các công ty Fintech cạnh tranh bằng cách phục vụ người tiêu dùng mà không bị ràng buộc với các quy tắc và cấu trúc tổ chức. Điều này cho phép họ cung cấp các sản phẩm và dịch vụ nhanh hơn, dễ dàng hơn, rẻ hơn so với những gì các tổ chức tài chính, ngân hàng truyền thống có thể cung cấp.

4. Hiệu suất tiếp thị đa kênh được chú trọng hơn

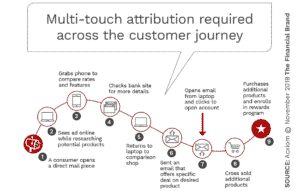

Dữ liệu, phân tích nâng cao và việc triển khai các công nghệ tiếp thị mới giúp cho việc nhắm mục tiêu vào đối tượng cụ thể, vào thời điểm tương tác phù hợp. Tại thời điểm ít người tiêu dùng tạo ra sự chuyển đổi, tiếp thị đa kênh hiệu quả là để kích thích khách hàng mới và tạo ra chuyển đổi.

Hầu hết các tổ chức sử dụng các chiến dịch tiếp thị đa kênh, điều quan trọng hơn bao giờ hết là đo lường hiệu quả của từng kênh trong hành trình của khách hàng, để hiểu được hành vi và đưa ra thông điệp tốt nhất cho việc tối ưu hóa tỷ suất lợi nhuận. Nên bắt buộc phải hiểu mối liên hệ của các kênh và thông điệp để áp dụng chi tiêu vào những thời điểm quan trọng của hành trình mua hàng của người tiêu dùng.

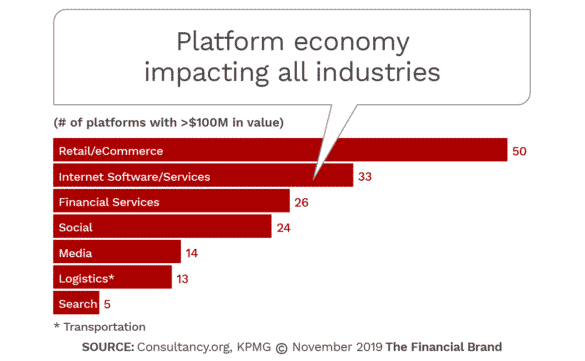

5. Cần thiết để xây dựng nền tảng cho nền kinh tế

Một nền tảng thực sự là cung cấp các sản phẩm và dịch vụ từ nhiều tổ chức, phục vụ nhu cầu của người tiêu dùng. Hầu hết các tổ chức tài chính đã không cung cấp một giải pháp nền tảng, đây chắc chắn có thể là một vấn đề trong tương lai.

Theo Ron Shevlin, nền tảng trên mạng tạo cơ hội cho các nhà tiếp thị dịch vụ ngân hàng, tài chính truy cập và sử dụng dữ liệu mà họ chưa từng truy cập trước đây, cung cấp các mức độ cá nhân hóa mà họ chưa từng đạt được trước đây và thực hiện nó hiệu quả hơn bao giờ hết.

Vào năm 2020, kỳ vọng của người tiêu dùng ngày càng thay đổi và tạo tác động lớn đối với hệ thống tài chính, ngân hàng và thậm chí là cơ quan quản lý. Nếu các tổ chức tài chính, ngân hàng không thay đổi để đáp ứng nhu cầu của khách hàng thì các công ty fintech, công ty công nghệ lớn sẽ làm và thay thế dần các tổ chức tài chính, ngân hàng truyền thống.

Nguồn dịch https://thefinancialbrand.com/

Innotech Vietnam luôn nỗ lực đáp ứng nhu cầu của khách hàng với sản phẩm dịch vụ, giải pháp chất lượng nhất. Vì vậy chúng tôi đã nhận được sự tin tưởng từ các công ty lớn như ACB, Tyme Bank, Unifimoney, Manulife, Commonwealth Bank,… ứng dụng giải pháp do Innotech Vietnam cung cấp.

Nếu bạn đang tìm kiếm một công ty Fintech Outsourcing để cung cấp giải pháp cho công ty của bạn. Liên hệ với các chuyên gia tại Innotech Vietnam để được giải đáp mọi thắc mắc về Fintech software Outsourcing!

Email: [email protected]